L’écoute, le conseil et l’accompagnement sont les piliers indispensables pour la réussite de vos projets personnels et/ou professionnels. À Bordeaux, dans notre cabinet, l’analyse de votre situation et de vos objectifs sont essentiels pour que votre conseiller en gestion de patrimoine vous prodigue les meilleures solutions de placement et qu’il puisse les personnaliser au mieux. En étudiant ensemble vos attentes, notre équipe pourra déterminer la meilleure stratégie patrimoniale à mettre en place.

Chez Finance Invest, nous sommes en relation avec des partenaires de confiance, pour apporter une grande qualité de service à nos clients.

L’investissement immobilier vous permet de développer votre patrimoine, notamment grâce à l’effet de levier de l’emprunt.

Nos conseils pourront porter sur le cadre juridique et fiscal de ce projet ainsi que sur la sélection du bien.

Grâce à des taux de crédit attractifs, il est possible de vous constituer un patrimoine immobilier avec un effort de trésorerie adapté à vos moyens. Il est essentiel pour notre conseiller en gestion de patrimoine de définir précisément votre capacité d’épargne, afin que votre investissement soit en adéquation avec votre situation financière.

L’emplacement de votre investissement est primordial et vous pouvez compter sur nous pour vous accompagner dans le choix du bien.

Il vous est également possible de diversifier vos investissements dans la pierre (achats en VEFA, immeubles anciens, monuments historiques, bureaux et murs de commerces via des SCPI).

Chez Finance Invest, nos conseillers en gestion de patrimoine vous accompagnent pour :

Découvrez les solutions d’investissement immobilier proposées par notre cabinet à Bordeaux.

Le dispositif Malraux octroie une réduction d’impôt en faveur de l’investissement immobilier locatif dans l’ancien avec réalisation de travaux.

Pour les foyers fortement fiscalisés, acquittant un impôt sur le revenu annuel supérieur à 10 000 € et souhaitant une solution de défiscalisation.

Le dispositif est réservé aux opérations de restauration complète d’immeubles bâtis :

La réduction d’impôt est de 22% ou 30% (en fonction des biens) du montant des travaux, retenue dans la limite de 400 000 € sur une période de 4 ans.

Lorsque la réduction imputable au titre d’une année d’imposition excède l’impôt dû par le contribuable, le solde peut être reporté sur l’impôt sur le revenu dû au titre des trois années suivantes.

Dans le cadre du régime réel, il est possible de déduire certaines charges d’entretiens et de réparations des revenus fonciers.

Si le montant des charges est supérieur aux loyers, vous obtenez alors un déficit foncier.

Une opération « déficit foncier » permet d’investir dans la pierre tout en réduisant l’imposition (IR et prélèvements sociaux).

Tout investisseur disposant de revenus fonciers positifs et qui souhaite en diminuer l’imposition.

Vous pouvez réaliser des travaux sur un bien que vous détenez déjà où acheter un nouveau bien. Dans les deux cas, il faut que des travaux de rénovation soient nécessaires.

Le bien doit être loué nu pendant au moins 3 ans à compter de la dernière imputation des travaux sur le revenu global.

Le déficit foncier n’est envisageable que dans l’hypothèse où le propriétaire déclare ses revenus fonciers sous le régime réel.

Seules certaines charges sont admises en déduction. Nous vous conseillons de contacter un conseiller en gestion de patrimoine (CGP) avant de débuter votre projet afin de vérifier l’éligibilité des travaux que vous avez prévus.

Le déficit constaté est déductible des revenus fonciers puis du revenu global dans la limite de 10 700 € l’année de réalisation des travaux. Si ce dernier est insuffisant pour absorber le déficit foncier, la part résiduelle est imputable sur les revenus globaux des 6 années suivantes.

La fraction du déficit foncier qui excède 10 700 € (ou qui résulte des intérêts d’emprunt) est exclusivement imputable sur les revenus fonciers des 10 années suivantes.

La loi Monument Historique permet de se constituer un patrimoine d’exception tout en bénéficiant d’un régime fiscal très favorable.

La loi Monument Historique est préconisée pour les foyers très fortement imposés.

L’immeuble doit :

L’acquéreur devra conserver le bien pendant au moins 15 ans, à compter de la date d’acquisition.

Le dispositif Monument Historique permet de déduire de son revenu global, sans plafonnement, les travaux d’entretien, de réparation et d’amélioration ainsi que les intérêts d’emprunt et frais assimilés.

L’excédent éventuel constitue un déficit reportable sur le revenu global des 6 années suivantes.

Les investisseurs souhaitant diversifier leur patrimoine et leurs sources de revenus ont la possibilité d’opter pour la location meublée en règle générale sous le statut de loueur en meublé non professionnel (LMNP).

Bien qu’il s’agisse d’une activité civile d’un point de vue juridique, la location meublée est considérée comme une activité commerciale d’un point de vue fiscal, ce qui présente de réels avantages.

Toute personne souhaitant obtenir des revenus complémentaires peu fiscalisés.

Le bien peut être neuf ou ancien et concerne plusieurs modalités de locations :

Pour être considérés comme meublés, les logements doivent être équipés d’un mobilier en quantité et qualité suffisantes pour permettre au locataire d’y dormir, manger et vivre convenablement au regard des exigences de la vie courante.

Excepté lorsqu’elle est réalisée dans le cadre du dispositif Censi Bouvard, la location meublée (notamment en LMNP) n’octroie aucune réduction d’impôt.

Les revenus perçus sont imposables sous le régime des BIC (bénéfices industriels et commerciaux), selon deux modalités :

Selon votre situation et vos objectifs, nous serons en mesure de vous conseiller quant au type de bien répondant à vos besoins et sur la fiscalité la plus adéquate.

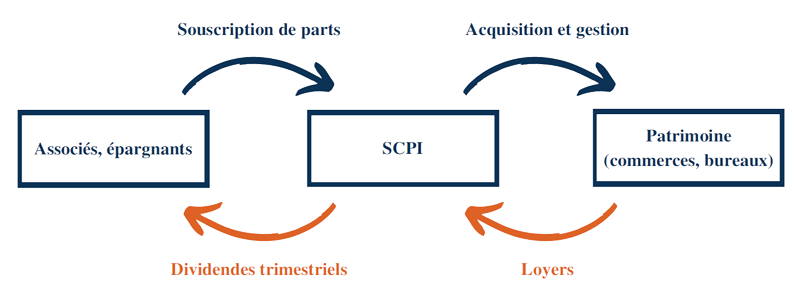

Les SCPI (Société Civile de Placement Immobilier) gérées par des sociétés de gestion, ont pour objet l’acquisition et la gestion d’un patrimoine immobilier locatif à usage professionnel (bureaux, commerces) ou d’habitation.

Toute personne souhaitant percevoir des revenus complémentaires (immédiats ou à terme), en investissant dans l’immobilier sans contrainte ou soucis de gestion.

Le gestionnaire de la SCPI collecte des fonds auprès d’investisseurs, en vue d’acquérir et de gérer un patrimoine immobilier locatif.

Pour les SCPI de rendement

Devenu associé, vous percevez des revenus réguliers qui sont nets de charges et de frais de gestion.

Les principaux atouts :

L’achat d’un bien immobilier se réalise en général en pleine propriété. Mais il est possible d’en acquérir uniquement la nue-propriété ; une autre personne, physique ou morale, acquiert l’usufruit pour une durée temporaire.

Toute personne souhaitant percevoir des revenus complémentaires au terme de la durée du démembrement (par exemple à la retraite).

L’investissement en nue-propriété peut être réalisé de deux manières distinctes :

Le prix d’acquisition est calculé selon un barème économique, prenant en compte la rentabilité locative du bien concerné et la durée de démembrement.

Acquérir la nue-propriété d’un bien permet d’obtenir un gain différé tout en limitant les risques liés à un investissement immobilier traditionnel (risque de non-paiement des loyers, vacances locatives, travaux d’entretien, etc.).

Impôt sur le revenu

La détention d’un bien immobilier en nue-propriété ne génère aucun revenu foncier durant toute la période de démembrement.

IFI

Les biens acquis en nue-propriété n’entrent pas dans la base taxable au titre de l’IFI.

Au terme du démembrement, vous devenez pleinement propriétaire du bien ou des parts de SCPI. Vous pourrez alors :

Vos différents revenus, issus du travail ou de votre patrimoine, génèrent une fiscalité importante.

Plusieurs dispositifs permettent de réduire votre imposition !

L’État favorise les investisseurs privés par le biais de mécanismes octroyant divers avantages (réduction d’impôt ou diminution de l’assiette imposable notamment).

Attention toutefois, chaque solution n’aura pas la même efficacité. Notre équipe de conseillers réalisera une étude préalable afin de déterminer celle qui est la plus efficace et la plus adaptée à votre situation.

L’État n’ayant pas les moyens de construire et rénover suffisamment de biens pour loger l’ensemble de la population, plusieurs dispositifs ont été créés dans le but d’inciter les Français à investir dans l’immobilier. Cette volonté se matérialise par de nombreuses lois fiscales, octroyant des déductions ou réductions d’impôts accordées en fonction du type d’investissement réalisé. Vous avez ainsi la possibilité d’acquérir un bien qui sera financé en partie par les loyers du locataire mais également par l’État, augmentant ainsi la rentabilité du projet.

| Impact fiscal du dispositif | |

| La loi Malraux | ★★★★ |

| Le déficit foncier | ★★★★ |

| La loi Monument historique | ★★★★★ |

| La location meublé | ★★★ |

| Les SCPI | ★ |

| La nue-propriété | ★★★ |

La loi Pacte du 22 mai 2019 vise à simplifier l’épargne retraite. Plusieurs points clés ont été modifiés permettant d’unifier les caractéristiques des différentes solutions :

Toute personne souhaitant préparer sa retraite dans un cadre fiscal avantageux.

Le Plan Épargne Retraite est un produit d’épargne à long terme permettant d’obtenir, à partir de l’âge de la retraite, un capital et/ou une rente. Durant toute la période d’activité du titulaire du plan, les sommes sont bloquées sur le PER (hors cas de déblocages anticipés).

Sur un PER assurance, il est possible d’investir sur différents supports :

Fiscalité à l’entrée

Les versements réalisés sur ce contrat sont déductibles de votre revenu imposable (dans une certaine limite).

Fiscalité des versements volontaires déduits, à la sortie du PER

| Sortie en capital | Sortie en rente viagère |

|

|

Nous vous recommandons de visionner notre #RDVExperts sur le PER pour plus d’informations.

En plus des dispositifs traditionnels (immobilier et plan épargne retraite, qui vous engagent sur la durée) et les crédits d’impôts (service à domicile, garde d’enfant…), il est possible de diminuer votre imposition de manière ponctuelle en investissant sur des solutions permettant le financement de « l’économie réelle ». Les sociétés de gestion sélectionnées accompagnent ainsi des TPE et PME françaises de Métropole et d’outre-mer dans leur développement.

Pour toute personne résidente fiscale en France dont l’impôt sur le revenu annuel s’élève, au minimum, à 4 000 €.

L’investissement en loi « Girardin industriel » :

Le contribuable investisseur en Métropole souscrivant à une opération Girardin industriel :

FIP / FCPI

Sous réserve du respect de certaines conditions, l’investissement au sein de FIP / FCPI vous permet d’accéder aux avantages fiscaux suivants :

L’augmentation de l’espérance de vie, le vieillissement de la population et un système par répartition à bout de souffle sont autant de raisons pour lesquelles il est primordial de préparer sa retraite le plus tôt possible.

En effet, près de 7 français retraités sur 10 assurent ressentir une baisse de leur pouvoir d’achat à la retraite. Se constituer une épargne sur le long terme est donc un enjeu capital pour chacun d’entre nous.

| Dispositifs permettant de générer des revenus complémentaires à terme | |

| La loi Malraux | ★★ |

| Le déficit foncier | ★★★★ |

| La loi Monument Historique | ★★ |

| La location meublé | ★★★★★ |

| Les SCPI | ★★★★ |

| La nue-propriété (au terme) | ★★★★ |

La loi Pacte du 22 mai 2019 vise à simplifier l’épargne retraite. Plusieurs points clés ont été modifiés permettant d’unifier les caractéristiques des différentes solutions :

Toute personne souhaitant obtenir des revenus complémentaires au moment du départ en retraite.

Le Plan Epargne Retraite est un produit d’épargne à long terme permettant d’obtenir, à partir de l’âge de la retraite, un capital ou une rente. Durant toute la période d’activité du titulaire du plan, les sommes sont bloquées sur le PER (hors cas de déblocages anticipés).

La sortie d’un PER peut s’effectuer au plus tôt :

Les sommes issues des versements volontaires peuvent être récupérées sous différentes formes :

Un des atouts du Plan Epargne Retraite est sa souplesse au moment du départ en retraite. En effet, ce contrat vous permet de réaliser des rachats lorsque vous en avez besoin et d’obtenir ainsi la trésorerie nécessaire pour financer vos différents projets.

Nous vous recommandons de visionner notre #RDVExperts sur le PER pour plus d’informations

Un départ à la retraite induit généralement une baisse importante des revenus perçus.

Afin de maintenir votre niveau de vie, l’assurance vie permet de placer et faire fructifier votre capital afin de vous assurer des revenus complémentaires.

Toute personne souhaitant se constituer un capital afin de bénéficier de revenus complémentaires immédiats, ou après son départ à la retraite, tout en profitant d’un cadre fiscal avantageux.

En souscrivant un contrat d’assurance vie, vous vous constituez un capital et le faites fructifier sur des supports d’investissement variés.

Il vous est possible, à tout moment :

Seuls les intérêts générés sont imposés au moment du retrait et vous bénéficiez d’un abattement sur les produits dès lors que votre contrat a plus de 8 ans.

L’anticipation successorale est un sujet souvent relégué au second rang et qui fait l’objet de préoccupations tardives.

Les enjeux sont pourtant importants car ces stratégies visent à la fois :

Afin d’obtenir une réelle efficacité, et éviter les écueils d’une succession non préparée, l’analyse et la mise en place de stratégies doivent être envisagées le plus tôt possible.

En raison de son régime dérogatoire, l’assurance vie demeure l’un des outils les plus efficaces en matière de transmission du patrimoine.

Toute personne souhaitant optimiser la transmission de son patrimoine en cas de décès en bénéficiant d’un cadre fiscal avantageux.

Le capital transmis en application de la clause bénéficiaire enregistrée, n’est, par principe, pas soumis aux droits de succession contrairement à l’ensemble des biens détenus par le défunt au moment du décès.

Pour les versements effectués avant 70 ans : Chaque bénéficiaire désigné disposera d’un abattement fiscal de 152 500 € sur le capital perçu. Seule la part excédant ce montant sera fiscalisée, à hauteur de 20 % jusqu’à 852 500 €, et de 31,25 % au-delà.

Pour les versements effectués après 70 ans : Seul un abattement global de 30 500 € sera appliqué sur le montant des primes versées (tous bénéficiaires et contrats confondus), le montant résiduel étant soumis aux droits de succession. Néanmoins, la plus-value générée sur le contrat n’est pas taxable en cas de décès.

Au-delà de l’aspect fiscal, la clause bénéficiaire du contrat d’assurance vie permet de transmettre les capitaux selon les volontés du souscripteur. Elle peut (et doit) être actualisée autant de fois que nécessaire suivant l’évolution de la situation patrimoniale et familiale de l’assuré(e).

L’usufruit et la nue-propriété peuvent se retrouver entre les mains de personnes différentes.

Cette situation peut être subie (par exemple suite au règlement d’une succession) ou choisie.

Dans cette dernière hypothèse, l’opération de démembrement devient un outil très efficace pour réduire les droits de succession.

Toute personne souhaitant anticiper la transmission de son patrimoine sans se démunir de son vivant.

Très fréquent dans les donations de parents à enfants, le démembrement de propriété permet d’anticiper la transmission d’un ou plusieurs de ses biens, tout en en conservant la gestion et les revenus.

Une donation avec réserve d’usufruit permet également de bénéficier d’une fiscalité avantageuse.

En effet, seule la valeur de la nue-propriété sera imposée au moment de la donation. Le nu propriétaire récupèrera la pleine et entière propriété du bien au décès de l’usufruitier sans avoir à payer aucun droit supplémentaire.

La réalisation d’une étude successorale est le préalable indispensable afin de vous apporter un conseil sur-mesure et prévoir une organisation patrimoniale cohérente avec vos objectifs de transmission.

Toute personne souhaitant être accompagnée afin d’analyser et d’optimiser la transmission de son patrimoine.

Les thèmes pouvant être abordés au sein de l’étude successorale sont variés. Ils seront déterminés avec vous en amont afin de prendre en compte votre situation et vos objectifs.

Elle pourra notamment porter sur les sujets suivants :

En tant que chef d’entreprise, indépendant, vous avez de multiples missions à gérer au quotidien (suivi clients, développement de votre activité, management, administratif, etc.). Nous vous proposons un accompagnement personnalisé concernant l’ensemble des sujets financiers pour vous aider à sélectionner les meilleures options et vous libérer du temps pour que vous puissiez vous consacrer au plus important : votre activité.

Pour les sociétés commerciales disposant de liquidités importantes (cession d’actif, plus-values réalisées, accumulation de mise en réserve etc.), il peut être opportun de placer une partie des disponibilités sur des placements moyen/long terme. Il est ainsi possible de valoriser la trésorerie de la société tout en diversifiant son patrimoine et ses sources de revenus.

Quels types de placements ?

Selon vos objectifs, le niveau de risque accepté et votre horizon de placement, il existe de nombreuses solutions permettant d’optimiser la trésorerie de votre société :

En premier lieu, il sera nécessaire de réaliser une étude (que nous pourrons mener conjointement avec votre expert-comptable) sur la structure de votre société, ses résultats financiers et besoins en trésorerie.

Puis, en échangeant avec vous et nos partenaires, nous serons en mesure de vous préconiser une ou plusieurs solutions, répondant à vos différents besoins.

L’épargne salariale est un système d’épargne collectif ayant pour but de développer une épargne sur le long terme.

Elle se compose de plusieurs dispositifs, qui permettent aux salariés et aux dirigeants de se constituer une épargne ou un complément de revenu tout en bénéficiant d’avantages sociaux et fiscaux.

Pour les dirigeants désireux d’associer leurs salariés à la réussite de l’entreprise, et de bénéficier eux aussi des avantages liés à ces dispositifs.

L’épargne salariale est susceptible de revêtir plusieurs formes :

Nous accompagnons les chefs d’entreprise lors de la mise en place de ces solutions ainsi que sur l’ouverture des plans d’épargne entreprise (PEE) et plans d’épargne retraite collectif (PERECO), permettant de réceptionner les versements effectués dans un cadre fiscal et social avantageux.

Pour tout chef d’entreprise, la cession de la société qu’il a fait évoluer durant de nombreuses années est un moment clé. Il est fortement recommandé d’être accompagné de plusieurs professionnels (expert-comptable, avocat en droit des affaires, CGP notamment) dans le but d’optimiser l’opération.

Le rôle de notre conseiller

Des questions ?