Beaucoup de choses ont déjà été écrites et publiées sur le plan épargne retraite depuis sa création en 2019.

Mais la réforme en cours, la complexité du sujet et le brouhaha ambiant nous font oublier les notions clés de ce sujet, éminemment important pour les Français, qu’est la retraite en France et la baisse des revenus liée à ce changement de situation.

Le tout premier système de retraite a été créé en 1673, sous Louis XIV. A cette époque, pour trouver de la main d’œuvre et motiver des marins à s’engager, il fut décidé d’instaurer « La Caisse des Invalides de la Marine Royale ». Puis, au cours des siècles, furent créées différentes caisses de retraites (professeurs, paysans, ouvriers) jusqu’en 1945, où le système par répartition actuel fut mis en place.

La retraite par répartition est un système de financement des caisses de retraite qui consiste à les alimenter par les cotisations basées sur les revenus professionnels de travailleurs en activité («assurance vieillesse») lesquelles servent au paiement des pensions des retraités au même moment. Grâce aux cotisations qu’ils versent, les salariés actifs acquièrent des droits qui leur permettront, à leur tour, de bénéficier d’une pension de retraite financée par les générations d’actifs suivantes. C’est donc, par principe, un système basé sur la solidarité intergénérationnelle.

Plusieurs évolutions ont été votées, notamment l’âge de départ minimum (passant de 65 à 60 ans puis revenu à 64 ans récemment) ou l’allongement de la durée de cotisation, mais celles-ci proviennent principalement d’un unique phénomène : la démographie.

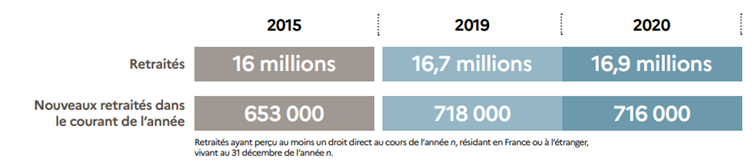

Le nombre de retraités de droit direct continue d’augmenter.

En effet, il y a, à ce jour 1,7 actifs pour un retraité, et ce chiffre pourrait encore légèrement diminuer dans les prochaines années.

Fin 2021, 17,0 millions de personnes sont retraitées de droit direct des régimes français.

64 ans : C’est le chiffre le plus connu de l’actuelle réforme qui prévoit de relever l’âge légal de départ à la retraite de deux ans (de 62 à 64 ans).

Le dispositif de départ anticipé en carrière longue a également été revu et présente plusieurs âges possibles (de 58 à 63 ans suivant l’âge à partir duquel vous avez commencé à travailler).

43 : c’est le nombre d’années de cotisation nécessaires pour partir avec une retraite à taux plein. Ce chiffre est resté inchangé avec la nouvelle réforme.

Dans ce contexte de débat autour de la réforme des retraites, de plus en plus de Français se tournent vers la capitalisation pour compléter leurs futurs revenus.

La retraite par capitalisation repose sur un mécanisme différent de la retraite par répartition. En effet, elle consiste à cotiser individuellement pour sa propre retraite. Cela peut prendre différentes formes, comme de l’épargne financière afin de disposer d’un capital, ou bien un ou plusieurs investissements immobiliers locatifs par exemple.

Bien que la retraite par capitalisation en France soit peu développée, la réforme des retraites, et la méfiance des Français envers l’insuffisance de leurs futures pensions de retraite les pousse à se tourner vers des solutions permettant de combler la baisse du pouvoir d’achat après leur départ à la retraite.

En effet, près des trois quarts des actifs sont convaincus que leurs pensions ne leur suffiront pas pour vivre correctement à la retraite (Baromètre 2022 de l’épargne en France et en Régions).

Ainsi la proportion de personnes épargnant pour la retraite, qui avait baissé depuis deux ans, remonte en 2022.

Le contexte actuel, ainsi que la volonté du gouvernement d’inciter les ménages à se constituer une épargne par eux même a trouvé écho, en 2019, avec la création du Plan Epargne Retraite (PER) dans le cadre de la loi Pacte.

Il s’agit d’un dispositif d’épargne destiné à aider les individus à préparer leur retraite.

Les anciens supports dédiés à l’épargne retraite (Madelin, PERP et article 83 notamment…) ont ainsi été refondus en un seul et unique placement.

Cette enveloppe permet de bénéficier d’avantages fiscaux pour les versements effectués, et offre plusieurs options de sortie au moment de la retraite.

Selon les chiffres de février 2023, 6,5 millions de particuliers se sont déjà dotés d’un contrat.

L’encours total était alors de 73 milliards d’euros, majoritairement composé par le transfert d’anciens contrats. Pour comparaison, l’encours de l’assurance-vie se situe, lui, à 1 840 milliards d’euros.

Le PER individuel présente plusieurs avantages pour les épargnants.

Tout d’abord, il permet de bénéficier d’une déduction fiscale sur les versements effectués. Ainsi, les sommes versées sur un PER individuel peuvent être déduites du revenu imposable dans la limite d’un plafond défini par la loi. Ce plafond dépend de l’âge de l’épargnant, de son revenu annuel et de sa situation professionnelle. Il est donc possible de réduire considérablement son impôt sur le revenu en choisissant d’alimenter son PER individuel.

Un autre avantage du Plan Epargne Retraite est la souplesse qu’il offre dans la gestion de l’épargne.

En effet, contrairement aux anciens dispositifs d’épargne retraite comme le Perp ou le contrat Madelin, le PER individuel permet à l’épargnant de choisir librement son mode de gestion. Ainsi, il peut opter pour une gestion pilotée par un professionnel ou bien décider de gérer lui-même ses investissements. Il est également possible de choisir entre plusieurs types de supports d’investissement, en fonction de ses objectifs et de son profil d’investisseur.

Enfin, le PER individuel offre une grande flexibilité dans les options de sortie au moment de la retraite. L’épargnant peut choisir de convertir son épargne en rente viagère ou bien de percevoir un capital, ou une combinaison des deux. Cette flexibilité permet de s’adapter aux besoins et aux projets de chacun.

Le PER individuel présente également quelques inconvénients qu’il convient de prendre en compte avant d’opter pour ce dispositif.

Premièrement, il s’agit d’un placement (très) long terme. Comme son nom l’indique, il a pour objectif principal de se constituer un complément de revenu à la retraite. Ainsi, les sommes épargnées sur ce placement ne sont pas disponibles avant le départ en retraite, hors acquisition de sa résidence principale ou accident de la vie.

De plus, il peut présenter des risques liés à la fluctuation des marchés financiers. Il est donc important de bien choisir ses supports d’investissement et de diversifier son épargne pour limiter ces risques.

Dans le cas où vous avez opté pour la déductibilité de vos versements, la fiscalité à la sortie du PER sera la suivante :

| Sortie en capital | Sortie en rente viagère |

|

|

Il n’y a pas d’âge précis auquel ouvrir un PER. Néanmoins, si vous souhaitez obtenir un capital important tout en limitant l’effort d’épargne, le temps sera votre meilleur allié.

Ainsi, nous avons comparé deux situations ;

Tous deux souhaitent disposer d’un capital de 150 000 € à l’âge de 64 ans, et possèdent 10 000 € d’épargne à investir à ce jour.

Hypothèse de rendement des supports d’investissement : 3,5% / an, net de frais de gestion.

| Emilie | Pierre |

Âge de départ à la retraite | 64 ans | 64 ans |

Versement initial | 10 000 € | 10 000 € |

Taux de rendement net | 3,5 % / an | 3,5 % / an |

Capital final souhaité | 150 000 € | 150 000 € |

Versements mensuels nécessaires | 289 € | 1 096 € |

Effort d’épargne mensuel net de réduction d’impôt | 202 € | 767 € |

Montant total des versements sur le PER (soumis à la TMI au moment de la sortie) | 93 232 € | 128 368 € |

Montant de la plus-value générée (soumis au PFU au moment de la sortie) | 56 768 € | 21 632 € |