A l’heure actuelle, la majorité des dispositifs de défiscalisation permettent d’obtenir une réduction d’impôt qui s’étale sur plusieurs années.

La loi Girardin industriel, dont l’objectif est d’aider les entreprises situées dans les départements et territoires d’outre-mer à se développer, permet au contraire de bénéficier d’une réduction d’impôt dite « one shot ». L’investisseur perçoit ainsi l’avantage fiscal en une seule fois et doit réinvestir chaque année, s’il souhaite bénéficier d’une réduction d’impôt de manière récurrente.

La loi « Girardin », instaurée le 21 juillet 2003, est un dispositif de défiscalisation avantageux pour les contribuables cherchant à réduire leur impôt sur le revenu. Ce mécanisme, destiné aux particuliers et entreprises, vise à soutenir le développement économique des territoires d’Outre-mer, comme les DOM-TOM. En investissant dans une entreprise locale exerçant dans un secteur éligible (industrie, énergies renouvelables, logement social, etc.), les investisseurs bénéficient d’une réduction d’impôt significative, immédiate et calculée en fonction du montant investi. La loi Girardin offre donc un double avantage : un impact fiscal positif et un soutien au tissu économique ultramarin.

Dans le cadre de la loi Girardin Industriel, le contribuable investisseur va acheter des parts de sociétés (SNC, SAS ou SA…) appelées sociétés de portage.

Ces sociétés vont-elles même acheter, du matériel productif nécessaire à l’exploitation des entreprises locales exerçant une activité agricole, industrielle, commerciale ou artisanale (article 34 du CGI).

Ce matériel est ensuite obligatoirement loué à une entreprise exploitante en outre-mer pendant une durée minimale de 5 ans. L’investissement doit porter sur du matériel productif neuf parmi ceux référencés dans l’article 34 du code général des impôts.

D’un côté, la société exploitante va verser des loyers à la société de portage, et de l’autre côté, l’Etat français va accorder à l’investisseur une réduction d’impôt (en contrepartie de sa contribution au développement économique des entreprises situées en outre-mer).

A l’issue de la durée obligatoire de location (minimum 5 ans) le matériel est ensuite revendu à la société exploitante pour une somme modique.

La loi Girardin offre un avantage purement fiscal, car l’investissement se fait à fonds perdus, sans générer de rendement ni de plus-value. En contrepartie, le contribuable bénéficie d’une réduction d’impôt supérieure au montant investi, généralement entre 110 % et 118 %, en fonction de la période d’investissement. Ce dispositif permet donc de réduire significativement l’impôt sur le revenu tout en soutenant les entreprises locales dans les territoires d’Outre-mer, une solution idéale pour optimiser sa fiscalité.

Cette réduction d’impôt intègre le plafonnement global des niches fiscales dont le but est de limiter le montant des avantages fiscaux dont un contribuable peut bénéficier chaque année pour le calcul de l’impôt sur le revenu.

Le plafond de droit commun est fixé à 10 000 € par an, mais se trouve majoré de 8 000 € (soit 18 000 €) pour les investissements réalisés en outre-mer. L’investissement en Girardin industriel intègre donc ce plafond majoré.

Autre avantage : le montant pris en compte dans le cadre du plafonnement correspond non pas au montant investi, mais à un certain pourcentage seulement, qui dépend des caractéristiques de l’opération.

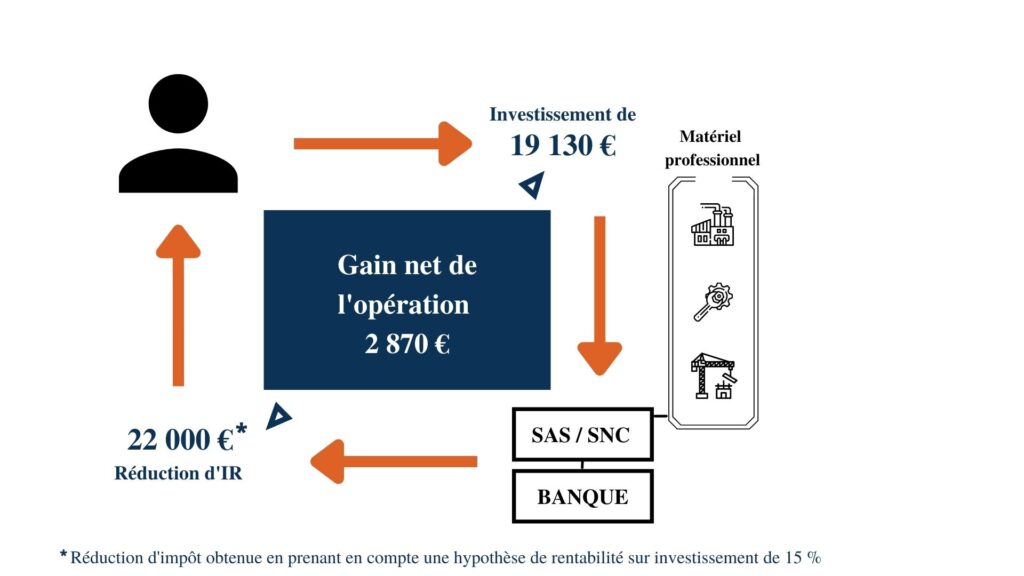

Prenons l’exemple de Paul qui estime l’impôt dû au titre de ses revenus perçus en 2022 à 22 000 €. Il souhaite diminuer son impôt sur le revenu en réalisant un investissement en loi Girardin industriel. Le rendement proposé est de 15% et l’opération est avec agrément fiscal.

Il ne bénéficie d’aucune autre réduction.

Quel montant doit-il investir pour bénéficier d’une réduction de 22 000 € sachant que dans notre hypothèse la rentabilité proposée est de 15 % ?

Le gain net de cette opération est de 2 870 €.

Si l’investissement en loi Girardin présente des avantages importants, ces opérations présentent également des risques dont les principaux sont financiers et fiscaux :

En raison des risques inhérents au montage de l’opération, il est important d’être bien conseillé et de faire appel à votre conseiller en gestion de patrimoine. Nous vous accompagnons pour étudier et sélectionner des partenaires solides et de confiance auprès desquels réaliser ce type d’investissement.